您现在的位置是:csa金融网 > 期货

期货风险和股票风险控制, 期货风险和股票风险控制

2024-06-29 00:49:26 期货 8984

期货风险和股票风险控制

在金融投资领域,期货和股票都是常见的投资工具,但它们的风险特征和风险控制策略有所不同。本文将深入探讨期货和股票投资的风险及其相应的风险管理方法。

期货市场的风险

期货市场的风险主要包括价格波动风险、杠杆风险和流动性风险。

价格波动风险

期货合约的价格波动风险较高,因为期货价格受多种因素影响,如供求关系、季节性变化、国际政治局势等。投资者可能面临合约价值快速波动的风险,这可能导致投资损失。

杠杆风险

期货市场允许投资者用较少的资本控制更大价值的合约,这种杠杆交易能够放大收益,但也会放大亏损。如果市场走势与投资者预期相反,杠杆效应会加剧损失。

流动性风险

期货市场的流动性通常较低,特别是在特定合约中。当市场流动性不足时,可能导致难以成交或价格波动较大,从而增加投资者的交易成本和风险。

期货风险控制策略

为了有效控制期货市场的风险,投资者可以采取多种策略。

多样化投资组合

通过投资多个相关性较低的期货品种,可以降低特定市场或行业因素对投资组合的影响。例如,同时持有金属期货和农产品期货。

止损订单

设定止损订单是常见的风险管理方法,投资者可以在价格达到预设点位时自动平仓以限制损失。

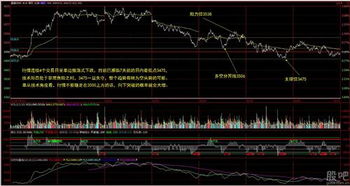

定量分析和技术分析

运用定量分析和技术分析工具,可以帮助投资者识别潜在的市场趋势和风险信号,提前调整投资策略。

股票市场的风险

与期货市场相比,股票市场的风险特征略有不同,主要包括市场风险、公司特定风险和流动性风险。

市场风险

股票市场的整体风险通常由宏观经济因素、利率变动和市场情绪等因素影响,可能导致整体市场下跌。

公司特定风险

单个公司面临的特定风险包括管理层变动、产品失败、法律诉讼等,这些因素可能对股票价格产生直接影响。

流动性风险

股票市场的流动性较高,但在某些情况下,特定股票的流动性可能受到限制,如小市值股票或低交易量股票。

股票风险控制策略

有效的股票风险管理策略可以帮助投资者在不确定的市场环境中保持资金安全。

投资组合多样化

分散投资于不同行业和地区的股票,可以降低单一市场或行业风险对投资组合的影响。

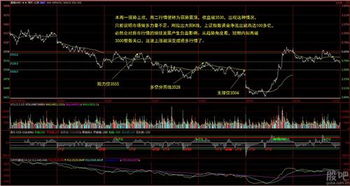

基本分析和技术分析

运用基本面分析评估公司财务健康和市场前景,结合技术分析确定买入和卖出时机,有助于提高投资决策的准确性。

长期投资策略

采用长期投资策略,关注企业的长期增长潜力和价值,可以减少短期市场波动对投资组合的影响。

期货和股票投资都有其独特的风险和风险管理方法。投资者应根据自身的投资目标、风险承受能力和市场预期选择合适的投资工具和风险控制策略,以实现长期的投资增值目标。

通过理性的投资决策和有效的风险管理,投资者可以在动态的金融市场中保持稳健的投资组合表现。

上一篇:期货投资交易风险,理解期货投资交易的风险下一篇:期货最大风险度是什么指标, 期货最大风险度是什么指标?

【来源:admin】

相关文章

随机图文

如何使用期货交易软件? 一步步教你快速上手

壹 了解期货交易软件 随着互联网技术的不断发展,期货交易软件已经成为投资者进行期货交易不可或缺的工具。期货交易软件为投资者提供了一个便捷、高效、安全的交易平台,通过这个......

如何成为一位优秀的期货交易者?期货交易心得分享

壹 期货交易的基本概念 在投资领域, 期货交易 是一种重要的交易方式。期货合约是一种标准化的合约,约定了未来某个时间以固定价格买入或者卖出一定数量的标的物。期货交易十分重......

从零开始,轻松学会用几百元操作期货交易软件

壹 选择合适的期货交易软件 对于想要用几百元操作期货交易软件的新手来说,首先需要选择一款合适的软件。在众多的期货交易软件中,要考虑软件的稳定性、交易品种、手续费以及后续......

期货交易:从基本原理到实战操作

壹 期货交易基本原理 期货交易 是一种金融衍生品交易,参与者可以在未来某个时间以约定价格买入或卖出标的资产。期货合约可以涉及大宗商品、股指、利率等多种资产类型,因此吸引......